Araç teslimlerinde ÖTV oranlarının uygulanma yöntemi Anayasa'ya aykırı

- 3 Eylül 2020

ARAÇ TESLİMLERİNDE ÖTV ORANLARININ UYGULANMA YÖNTEMİ ANAYASA'YA AYKIRIDIR, DEĞERLİ KONUT VERGİSİNDE YAPILAN DÜZENLEME BURADA DA YAPILMALIDIR!

Araçlarda ÖTV oranı 30 Ağustos itibari ile yükseltildi. Herkes yeni fiyatlara odaklandı ama aslında ÖTV oranlarının uygulanışı vergi adaleti bakımından oldukça sıkıntılı. Yazımızda bu sıkıntı ele alınacak ve olması gereken çözüm önerisi sunulacaktır.

Araçlarda ÖTV oranlarının uygulanmasındaki sıkıntıyı ele almadan önce, yakın tarihte benzer sıkıntılı durumun karşımıza çıktığı Değerli Konut Vergisi oranlarının uygulanmasında yapılan değişikliği ele alacağız. Değerli Konut Vergisi ile araçlardan alınan ÖTVnin ne ilgisi var diye düşünmeyelim, aşağıda ele aldığımızda doğrudan ilgisi olduğu görülecektir.

Bilindiği gibi, 07/12/2019 tarihli Resmi Gazete'de yayımlanan 7194 Sayılı Kanun ile Değerli Konut Vergisi ilk olarak yasalaştığında ciddi sıkıntılar barındırmakta idi ve bu nedenle de uygulaması bir yıl ertelendi ve sıkıntılı durumlar giderilmeye çalışıldı. Değerli Konut Vergisi ilk yasalaştığında vergi oranları aşağıdaki gibi idi ve bu oranlara göre vergileme yapılacaktı.

Değerli konut vergisine tabi mesken nitelikli taşınmazlardan değeri;

5.000.000 TL ile 7.500.000 TL arasında olanlar (Binde 3)

7.500.001 TL ile 10.000.000 TL arasında olanlar (Binde 6)

10.000.001 TLyi aşanlar (Binde 10)

oranında vergilendirilir.

Burada belirleme yapılırken 5.000.000-7.500.000 TL arası değerindeki konutlar için binde 3 oranda vergi hesaplanacak iken, 7.500.001 TL değeri olan meskenden binde 6 vergi alınacak idi. Yani, 7.5000.000 değeri olan bir mesken için 22.500 TL vergi ödenecek iken, 7.500.001 TL değeri olan bir mesken için 45.000 TL vergi ödenecekti. Ödenecek vergi 1 TL değerden kaynaklı olarak ikiye katlanmakta ve 22.500 TL fazla vergi ödenecekti. Yine, 10.000.000 TL değeri olan bir mesken için 60.000 TL vergi ödenecek iken, 10.000.001 TL değeri olan bir mesken için ödenecek vergi tutarı 100.000 TL olacaktı. Bu adil bir vergileme yöntemi değildi.

Daha önceki yazılarımızda ve TV programlarında belirttiğimiz üzere, yapılması gereken Gelir Vergisinde olduğu gibi kademeli vergileme yöntemi idi ve böylece yukarıda bahsettiğimiz durumla karşılaşılmayacaktı.

Nitekim, Değerli Konut Vergisine ilişkin olarak Emlak Vergisi Kanununda değişiklik yapan 7221 Sayılı "Coğrafi Bilgi Sistemleri ile Bazı Kanunlarda Değişiklik Yapılması Hakkında Kanun" TBMM Genel Kurulunca 13 Şubat 2020 tarihinde kabul edilerek yasalaştı ve söz konusu değişiklik ile Değerli Konut Vergisi oranlarındaki bu sıkıntılı durum giderilmiş oldu. Bu Kanunun 18 inci maddesiyle, Emlak Vergisi Kanununun 44 üncü maddesinde yapılması öngörülen değişiklikle, değerli konut vergisinin matrahı 5.000.000 lirayı aşan kısmı olarak belirlenmiş ve ayrıca vergi tarifesi aşağıdaki şekilde yeniden düzenlenmiştir.

Değerli konut vergisine tabi mesken nitelikli taşınmazlardan değeri;

5.000.000 TL ile 7.500.000 TL arasında olanlar (bu tutar dahil) 5.000.000 TLyi aşan kısmı için (Binde 3)

10.000.000 TLye kadar olanlar (bu tutar dahil) 7.500.000 TLsi için 7.500 TL, fazlası için (Binde 6)

10.000.000 TLden fazla olanlar 10.000.000 TLsi için 22.500 TL, fazlası için (Binde 10)

oranında vergilendirilir.

Görüldüğü üzere, düzenlemenin ilk halinde 5.000.000 TL değerinde bir konuttan 15.000 TL Değerli Konut Vergisi alınıyor iken, yapılan değişiklik sonrası 5.000.000 değerindeki değerli konuttan vergi alınmayacak, 7.500.000 TL değerindeki konuttan 5.000.000 TL üzerinde kalan 2.500.000 TL üzerinden binde 3 yani 7.500 TL vergi alınacaktır. 10.000.000 TL değerindeki konuttan ise vergi alınırken 5.000.000 TL üzerinden vergi alınmayacak, 2.5000.000 TLsi üzerinden binde 3 yani 7.500 TL vergi alınacak kalan 2.500.000 TL üzerinden de binde 6 yani 15.000 TL vergi alınacak ve 10.000.000 değerindeki değerli konut üzerinden 22.500 TL Değerli Konut Vergisi alınacaktır.

Kanun değişmeden önceki uygulamada ise 5.000.000 TL istisna olduğunu kabul etsek bile 10.000.000 TL değerindeki konut için ödenecek vergi (5.000.000xbinde 6=) 30.000 TL olacaktı.

Örneğin, 11.000.000 TL değerindeki konut için 5.000.000 TL istisna olacak kalan 6.000.000 TL üzerinden binde 10 oranında vergi hesaplanmayacak 2.500.000 TL için binde 3ten 2.500.000 TL için binde 6dan ve kalan 1.000.000 TL için de binde 10dan vergi hesaplanacaktır.

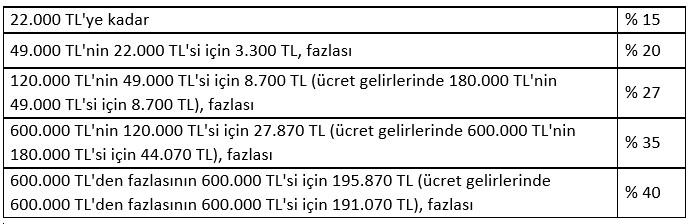

GELİR VERGİSİ HESAPLAMASI NASIL YAPILMAKTADIR?

Gelir Vergisi Kanunu'nun 103üncü maddesine göre, gelir vergisine tabi gelirler;

Yukarıda tabloya göre Gelir Vergisi hesaplaması yapılırken hesaplama kademeli olarak yapılmakta, 600.001 TL için doğrudan %40 oranı uygulanmamaktadır. 600.000 TLye kadar kademeli hesaplama yapılarak ilgili dilimler için belirlenen oranlar uygulanarak 191.070 TL vergi hesaplanmaktadır. Halbuki araç teslimlerinde uygulanan ÖTV gibi bir uygulama olmuş olsa idi hesaplanacak vergi 240.000 TL olacak idi. Gelir Vergisinde uygulanan bu sistem vergi adaleti bakımından yerinde bir uygulamadır ve kanun buna göre yasalaştırılmıştır.

ARAÇLARDA ÖTV HESAPLAMASINDA SİSTEM NASILDIR?

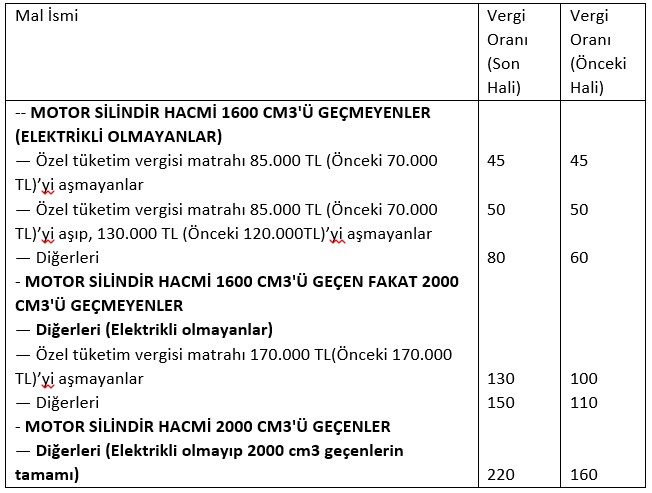

30 Ağustos 2020 itibariyle sıfır araç teslimlerinde doğan ÖTV için aşağıdaki ÖTV oranları uygulanacaktır.

Yukarıdaki tabloda 30 Ağustos 2020 öncesi oranlar ile 30 Ağustos 2020 itibariyle değişen oranlar birlikte verilmiştir.

Tablo bize özet olarak şunu söylemektedir.

1600 CM3 ALTI ELEKTRİKLİ OLMAYAN ARAÇLAR İÇİN YAPILAN DEĞİŞİKLİK

1600 cm3 atı araçlarda ÖTV oranı düşmemiştir. %60 olan oran %80e yükselmiştir. Ancak, %45 ÖTV oranı haddi olan 70.000 TL, 85.000 TLye yükseltilmiştir. Bunun anlamı ÖTV matrahı önceden 70.000 TL altında ise %45 ÖTV oranı uygulanıyor iken bundan böyle 85.000 TL altındaki ÖTV matrahlarına %45 oranının uygulanacağıdır. %45lik oranın matrahı 15.000 TL yükseltilmiştir.

Önceki düzenlemede 1600 cm3 altı araçlarda 70.000 TL-120.000 TL arası ÖTV matrahına %50 oranı uygulanıyor iken, yeni düzenleme ile 85.000 TL-130.000 TL arası ÖTV matrahına %50 ÖTV oranı uygulanacaktır. %50lik oranın matrahı 10.000 TL yükseltilmiştir.

Değeri 130.000 TLyi geçen araçlar için ise oran %60tan %80e yükseltilmiştir.

ÖNERİMİZ

Gelir Vergisinde ve Değerli Konut Vergisinde yapılan uygulamanın burada da aynen uygulanmasıdır. ÖTV tutarı hesaplanırken 85.000 TLye kadar olan ÖTV matrahı için %45 oranının, 85.000 TL ile 130.000 TL arasındaki ÖTV matrahına %50 oranının ve 130.000 TL üzerindeki matraha %80 oranının uygulanması şeklindedir.

Böylece, 85.001 TL olan araç için bir anda ÖTV oranı %50ye çıkmayacak, 85.000 TL için %45 oranı uygulanacak, 1 TL için ise %50 oranı uygulanacaktır. Yani 85.001 TL araç için hesaplanması gereken ÖTV 42.500,50 TL olmayacak, 38.250,50 TL olacaktır. 1 TLlik değer artışı için ödenen fazla vergi 4.250 TL olmaktadır.

Yine, 130.001 TL değerindeki bir araç için de hesaplanması gereken ÖTV 104.000,80 TL olmayacak, 60.750,80 TL olacaktır. Burada da 1 TLlik değer artışı için ödenen fazla vergi tutarı 43.250 TL olmaktadır.

1600-2000 CM3 ARASI ELEKTRİKLİ OLMAYAN ARAÇLAR İÇİN YAPILAN DEĞİŞİKLİK

1600-2000 cm3 arası araçlar için yapılan değişiklik sadece oranlarda olmuş, matraha dokunulmamıştır. Buna göre, bu sınıfta olup da ÖTV matrahı 170.000 TLyi aşmayan araçlar için ÖTV oranı %100den %130a yükseltilmiş ve matrahı 170.000 TLyi aşanlar için ÖTV oranı %110dan %150ye yükseltilmiştir.

ÖNERİMİZ

Gelir Vergisinde ve Değerli Konut Vergisinde yapılan uygulamanın burada da aynen uygulanmasıdır. Değeri 170.000 TLye kadar olan araçlar için %130 oranı, üzerinde kalan tutar için %150 oranını uygulanmalıdır.

Bu halde de değeri 170.001 TL olan araç için 255.001,50 TL ÖTV hesaplanmayacak 221.001,50 TL vergi hesaplanacaktır. Yani değerdeki 1 TL artış nedeni ile 34.000 TL fazla vergi hesaplanmayacaktır.

2000 CM3Ü GEÇEN ELEKTRİKLİ OLMAYAN ARAÇLAR İÇİN YAPILAN DEĞİŞİKLİK

2000 cm3ü geçen araçların tamamında herhangi bir matrah kıstası olmaksızın oran %160tan %220ye yükseltilmiştir.

ÖNERİMİZ

Bir had belirlenerek bu hadde kadar yukarıda belirtilen oranlarda ÖTV hesaplanması ve haddin üzerindeki tutar için %220 oranının uygulanması şeklindedir.

Anayasamızda yer alan vergide adalet ilkesi zedelendiği için Değerli Konut Vergisi hesaplaması aynen araçlardaki ÖTV uygulaması gibi ihdas edilmişken daha uygulamaya girmeden daha adil bir hesaplama yöntemine yani kademeli hesaplama yöntemine dönüldü. Aynı sıkıntı araçların tesliminde hesaplanan ÖTVde de bulunmaktadır ve bu şekli ile uygulama adaletsiz bir şekilde işlemektedir. Bir Türk Lirası değer artışı için ödenen vergi astronomik boyutlara çıkabiliyor ki, bu durum kesinlikle düzeltilmelidir. Böylece araç satan firmalar da daha rahat bir şekilde fiyatlarını belirleyebileceklerdir. Araç fiyatları artışı da sınırlı kalacaktır.